Le 1er Mars 2022, la loi autorisant la vente aux enchères de biens meubles incorporels a été publiée au Journal Officiel. Chaleureusement accueillie par les principaux intéressés qui militent pour la reconnaissance de l’art numérique, il n’a pas fallu attendre longtemps avant que la Maison Fauve Paris inaugure, le jeudi 10 mars, la première vente aux enchères de NFT en France.

Néanmoins, la loi n’apporte toujours aucune définition juridique des jetons-non fongibles, ce qui laisse planer des incertitudes sur le traitement fiscal des opérations de vente NFT.

La vente à titre habituel de NFT en nom propre : une imposition au régime progressif de l’impôt sur le revenu (IR)

Le doute subsiste quant à qualification juridique des NFT : actifs numériques ou biens meubles incorporels, la distinction devrait dépendre des droits conférés par le NFT à son détenteur.

Théoriquement, les NFTs seraient assimilables à des actifs numériques, et plus précisément à des jetons numériques, chaque fois qu’ils confèrent à leur détenteur un droit d’usage sur une application ou un service (« utility tokens »)[1] ; ce qui, en principe, n’est pas le cas des NFT véhiculant des œuvres artistiques. Cette affirmation pourrait toutefois être nuancée à l’avenir par une décision administrative ou judiciaire.

En toute hypothèse, l’activité de ces artistes consistant à réaliser des ventes à titre habituel de NFT, ils échappent aux régimes des particuliers. En effet, comme le prévoient l’article 150 VH bis du Code général des impôts, pour les cessions d’actifs numériques, et l’article 150 UA du même code, concernant les cessions de bien meubles, ces régimes ne trouvent à s’appliquer que sous réserve des règles applicables aux professionnels.

Or, comme l’a précisé le Conseil d’État, l’exercice à titre professionnel d’opérations ayant le caractère d’actes de commerce au sens de l’article L.110-1 du code de commerce est une activité commerciale au sens de l’article 34 du Code général des impôts [2]. Une instruction de l’administration précise d’ailleurs que l’achat-revente d’actifs numériques exercé à titre habituel et pour son nom propre constitue une activité commerciale par nature dont les revenus sont à déclarer dans la catégorie des bénéfices industriels et commerciaux (BIC) [3].

Actualité Loi de finances pour 2022 – À partir du 1e janvier 2023, la vente à titre habituel d’actifs numériques ne relèvera plus du régime des bénéfices industriels et commerciaux mais des bénéfices non commerciaux (BNC).

Ce qui signifie une imposition au barème progressif de l’IR au taux marginal de 45%, dès lors que le contribuable franchit les seuils des régimes micros, en plus des cotisations sociales.

Par ailleurs, dans le cas d’une qualification en jeton numérique, ceci impliquerait la sortie du contribuable du régime de l’article 150 VH bis, ayant pour effet la neutralisation des échanges crypto-crypto et l’imposition aux BIC de ses gains réalisés sur l’ensemble de son portefeuille crypto.

Optimiser sa fiscalité : céder ses droits d’auteur et exercer son activité au travers d’une société à l’impôt sur les sociétés (IS)

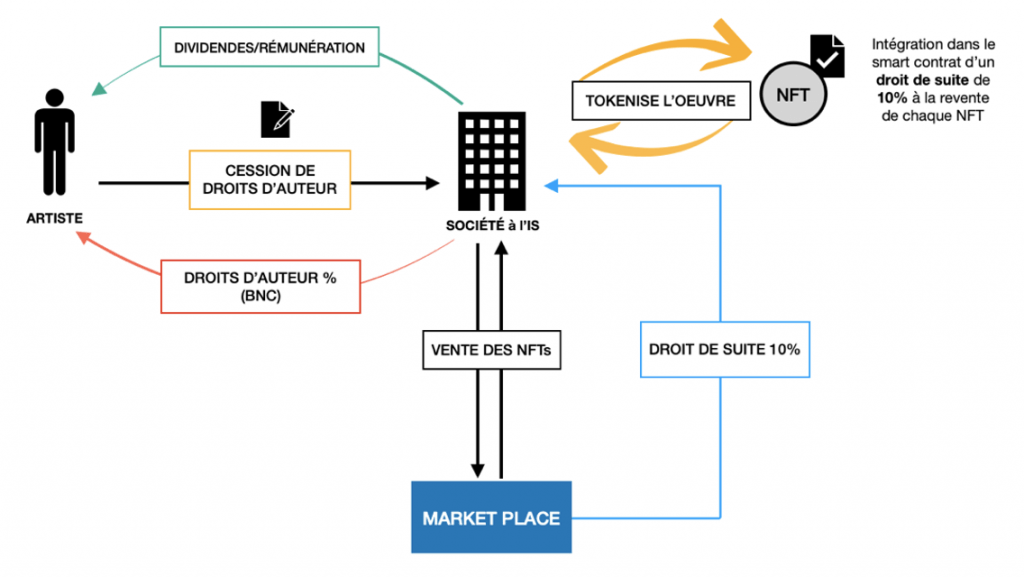

Pour se protéger du risque d’une éventuelle qualification des NFT en actifs numériques, ou tout simplement pour éviter une imposition au barème progressif de l’IR lorsque les gains issus sont significatifs, il est possible d’opter pour un schéma alternatif. Celui-ci repose sur un contrat de cession de droit d’auteur entre l’artiste et une société dont il peut être associé unique.

Concrètement, via ce contrat, l’artiste cède la propriété de ses œuvres à une société ayant à charge de les commercialiser sous forme de NFT et d’en faire la promotion. En échange du droit d’exploitation des œuvres, la société reverse à l’artiste un pourcentage du prix de vente des NFT, selon un taux préalablement fixé dans le contrat.

Le fait de percevoir des droits d’auteur, permet à l’artiste de se placer sous le régime d’artiste-auteur, et de bénéficier d’une protection sociale en étant affilié au régime de la Sécurité sociale des artistes-auteurs.

De plus, la ventilation des bénéfices issus des ventes de NFT entre la société et lui-même, selon un pourcentage pertinemment déterminé, permet à l’artiste de se placer sous le régime des micro-BNC, et éventuellement en franchise de TVA, pour les sommes qu’il perçoit en échange de l’exploitation de ses œuvres.

Si les seuils de franchise de TVA venaient à être atteints, le taux réduit de 10% devrait s’appliquer pour les droits d’auteur perçus. En effet, le 3 de l’article 278-0 bis du CGI prévoit l’application du taux réduit de 10% pour « Les cessions des droits patrimoniaux reconnus par la loi aux auteurs des œuvres de l’esprit et aux artistes-interprètes ainsi que de tous droits portant sur les œuvres cinématographiques et sur les livres. »

Enfin, il peut percevoir de la société des dividendes, soumis au prélèvement forfaitaire unique (PFU) au taux global de 30% (17,2 de cotisations sociales et 12,8 d’impôt sur le revenu), ou bien une rémunération imposable dans la catégorie des traitements et salaire (TS) après un abattement de 10 %.

Le Cabinet Bruzzo Dubucq, intervenant en fiscalité sur actifs numériques, accompagne les dirigeants et les investisseurs dans la structuration fiscale de leurs opérations, et se tient à votre disposition pour approfondir ces sujets lors d’un premier rendez-vous de rencontre.

Petio x Bruzzo Dubucq : Non-fungible’s Law » A commission for Bruzzo Dubucq |Digital animation | 2022

[1] Rapp. N°1237, t. I de MM. R. Lescure, J.-N. Barrot, Mme Dubost, M. Lebec et M. D. sommer, fait au nom de la commission spéciale, déposé le 15 septembre 2018.

[2] Conseil d’Etat du 29 avril 2002, n° 234133.

[3] BOI-BIC-CHAMP-60-50-730.